文/Ed Erhart, Wikimedia Blog 译/horsefaCe 译者注:Pokémon,红极一…Continue Reading “Pick and choose and Pikachu”

文/Surveys of Consumers, University of Michigan 译/horsef…Continue Reading “密歇根大学消费者调查”

文/Alana Yzola | Business Insider 译/horsefaCe 中国有着古老的宗教传…Continue Reading “悄然间改变的宗教格局”

文/The Economist, Vol.414, No.8919, 2015 译/horsefaCe 政治再…Continue Reading “欧元的下一场危机”

文/Taylor Swift | Wall Street Journal 译/horsefaCe 20年、30…Continue Reading “对于泰勒·斯威夫特而言,音乐的未来是一场爱情故事”

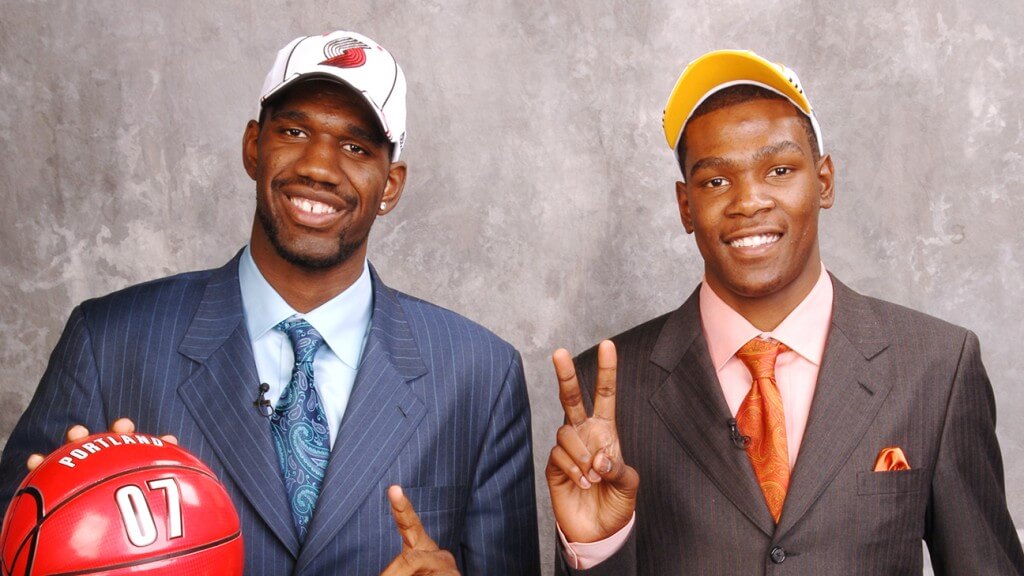

文/Michael Wallace | ESPN.com 译/horsefaCe 艾尔·霍福德是那一幕的见证者…Continue Reading “2007年新秀的裂变”

文/Jennifer Keishin Armstrong, Fast Company 译/horsefaCe …Continue Reading “瑞玛·班达尔·沙特公主”

文/Rana Foroohar, Time, Vol.182, No.13, 2013 译/horsefaCe…Continue Reading “旁敲侧击,美利坚金融改革”

文/Rana Foroohar, Time, Vol.182, No.7, 2013 译/horsefaCe …Continue Reading “为什么德国必须拯救欧元”

文/Amos Meron, Wikimedia Blog 译/horsefaCe 上周(译者注:原文发表于8月…Continue Reading “从以色列的高空获取维基百科插图”